연준 이르면 3월 금리인상 연준 이사의 발언 - 금일 환율 전망

지난주 마지막 거래일 뉴욕증시가 하락하는 등 글로벌 위험선호 심리가 위축되었습니다.

신종 오미크론 변이의 확산세가 이어지고 있는 데다 주요국 긴축 전환에 이어 미국도 내년 3월

금리 인상을 시작할 수 있다는 우려감이 번진 탓입니다. 이에 95선으로 내렸던 달러 인덱스가 96선으로

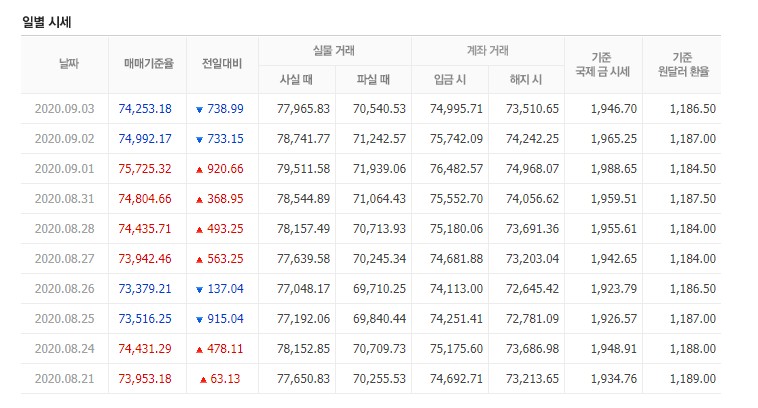

상승, 미 달러화 강세가 이어지면서 원.달러 환율도 사흘 만에 상승 전환해 1180원대 중후반으로

오를 것으로 보인다고합니다.

20일 서울 외국환중개에 따르면 간밤 뉴욕 차액결제 선물환(NDF) 시장에서 거래된 원-달러 1개월 물은

1187.90원에 최종 호가되었습니다.

지난주 마지막 거래일 뉴욕증시는 일제히 하락 마감했습니다. 이는 미 연방준비제도(Fed. 연준) 인사들의

매파적(통화긴축 선호) 메시지에 더해 겨울철 오미크론 변이 바이러스가 번지면서 위험선호 심리가 급격히

위축된 탓으로 보고 있습니다. 여기에 선물의 만기가 도래한 '마녀의 날'까지 겹쳐 변동성이 더 커졌습니다.

크리스토퍼 월러 연준 이사는 "내년 3월 테이퍼링(자산매입 축소) 종료 직후 곧 금리를 인상할 수 있을 것"이라고

발언하며 연준의 기준금리 인상 시점이 테이퍼링 종료와 동시에 이뤄질 수 있음을 시사했습니다. 비둘기파(통화 완호

선호)로 분류되는 메리 데일리 샌프란시스코 연은 총재 역시 기존 입장을 바꾸고 "내년 미국 경제가 예상대로

성장세를 유지한다면 2~3회 금리인상이 타당하다"라고 밝혔습니다.

오미크론의 확산세 역시 당초 예상보다 빠른 속도를 보여 투자심리를 위축시켰습니다. 16일(현지시간) 기준

뉴욕주에서 하루 기준 역대 최다인 2만 1027명의 코로나19 확진자가 보고되는 등 오미크론 변이가 가파르게

확산하고 있습니다. 앤서니 파우치 미국 국립 알레르기 전연병연구소(NUAID) 소장은 "오미크론에 대해 매우

분명한 한 가지는 그것의 놀라운 확산 능력과 전염력이고 여기에는 의심의 여지가 없다"라며 "오미크론이 전

세계에서 급속하게 번지면서 이번 겨울이 힘든 시기가 될 것"이라고 말했습니다.

이런 영향에 미 달러화는 다시 강세로 돌아섰습니다.

국내 증시는 외국인 투자자의 동향에 주목하며 움직이겠으나 글로벌 위험선호 위축, 국내 코로나19 상황 등을

반영하면서 하락할 수 있을 것 같다고 합니다. 지난주 마지막 거래일엔 외국인 코스피 시장에서 5100억 원가량

사들이면서 지수도 전장 대비 0.38% 오른 3017.73으로 마감해 3000선을 지켰습니다. 반면 코스닥 시장에서는

외국인은 300억 원가량 팔면서 지수도 0.65%가량 내렸습니다. 이날 외국인이 코스피 시장에서 순매도세로

전환한다면 간신히 지킨 3000선을 다시 내어줄 수도 있다고 합니다. 국내 증시가 하락한다면 환율 상승에 일조할

수 있습니다. 반대로 국내증시가 상승흐름을 지켜낸다면 환율 상단을 누르는 재료가 될 수 있을 것입니다.

'잠깐 경제' 카테고리의 다른 글

| 폭등한 금값과 요동치는 환율 (0) | 2023.03.25 |

|---|---|

| 유럽 통화강세 영향 받은 오늘의 환율 전망 (0) | 2021.12.17 |

| 사상 최고 미생산자 물가 - 환율 이틀 연속 상승 전망 (0) | 2021.12.15 |

| 미-긴축, 영-오미크론 첫 사망... 12.14일 환율/국제 유가 전망 (0) | 2021.12.14 |

| 오미크론 치명률 높지 않다는 소식 - 12.7 환율 동향 (0) | 2021.12.07 |