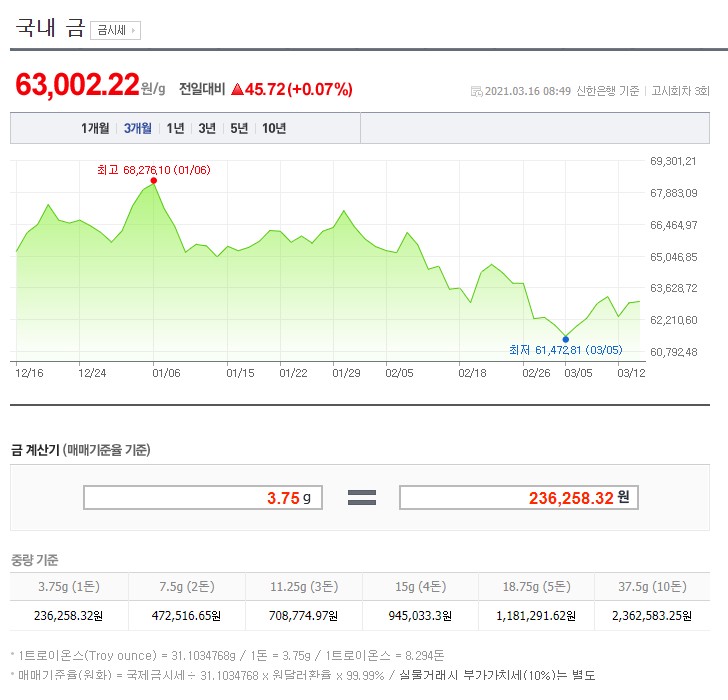

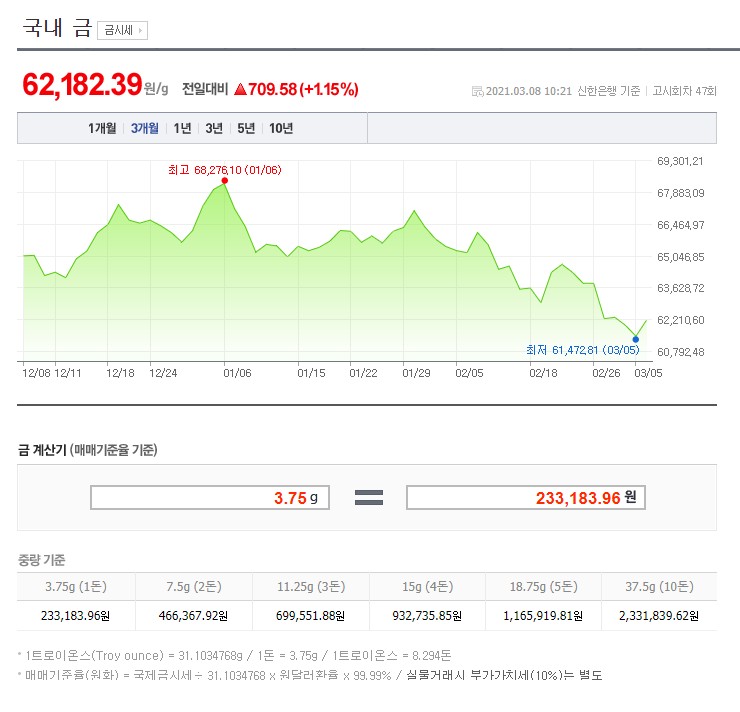

3.17 국제/국내 금값시세, 원.달러 환율 동향, 국제유가 동향

국제 금값은 소폭 올랐습니다.

뉴욕 상품거래소에서 4월 인도분 금은 전 거래일 대비 온스당 0.10% 오른 1730.90달러에 마감했습니다.

장중 1740.50달러까지 상승했습니다.

원.달러 환율

우리나라 시각으로 18일 새벽에 연방공개시장위원회(FOMC) 회의 결과가 공개되면서 외환시장은 특별한 방향성

없이 관망세를 띨 것으로 예상되고있습니다. 이달엔 제롬 파월 연방준비제도(Fed. 연준) 의장의 기자회견도

예정돼 있는 만큼 파월 의장이 어떤 발언을 하느냐에 시장의 관심이 모아지고 있습니다. 국채 금리가 빠르게

반등하면서 투자자들은 이에 대한 시장조치가 나오기를 기대하고 있는 터라 파월 의장의 말 한마디, 한마디에

큰 의미를 부여하며 시장이 반응할 가능성이 높다고합니다.

17일 서울외국환중개에 따르면 뉴욕 차액결제 선물환(NDF) 시장에서 거래된 원. 달러 1개월 물은 1130.35원에

최종 호가됐습니다. 1개월물 스와프포인트(-0.20원)를 고려하면 전 거래일 종가(1129.70원)보다 0.85원 상승

개장할 것으로 보인다고합니다.

경기가 회복세를 보이고 있지만 시장 한편에 선 과도한 인플레이션이 나타날 것이란 우려가 있고

국채 금리도 빠르게 반등하자 파월 의장이 어떤 발언을 내놓을지에 모든 촉각이 모아지고 있습니다. 세계

최대 자산운용사 블랙록의 릭 라이더 최고 투자책임자(CIO)는 "파월 의장이 내놓을 모든 단어에 시장이

조정받을 것"이라며 "아무것도 말하지 않아도, 말을 많이 해도 시장은 움직일 것"이라고 밝혔습니다.

FOMC 회의 결과와 파월 의장의 발언이 나온 후에야 포지션 플레이 등이 적극적으로 이뤄질 가능성이 높다고 합니다.

환율도 전 거래일 종가보다 소폭 올라 상승 출발한 후 1130원 초반대에서 등락할 것으로 예상되고 있습니다.

전일엔 국채 금리 하락세 등에 힘입어 7 거래일 만에 1120원대를 기록했으나 하루 만에 반등이 예상된다고 합니다.

국제유가

국제유가가 또 하락했습니다.

16일(현지시간) 미국 뉴욕 상업거래소에서 4월 인도분 서부텍사스산 원유(WTI)는 전 거래일 대비 배럴당 0.90% 내린

64.80달러에 마감했습니다. 장중 배럴당 63.80~65.43달러에서 움직였습니다.

런던 ICE 선물거래소에서 5월 물 브렌트유는 배럴당 0.71% 하락한 68.39달러를 기록하였습니다.

세계 1,2위 경제대국인 미국과 중국이 경기 회복 국면에 진입했다는 기대감이 커지면서, 국제유가는 상승

재료가 더 많습니다. 다만 유가가 배럴당 70달러선에 근접한데 따른 레벨 부담이 만만치 않은 상황입니다.

최근 원유시장에서 약보합장이 이어지는 건 70달러선에 근접하면 차익 실현 매물이 나오고 있어서입니다.

이런 와중에 유럽 전역을 휩쓸고 있는 백신 리스크가 부각됐습니다. 독일, 프랑스, 이탈리아, 스페인, 스웨덴 등

주요국들은 아스트라제네카(AZ) 백신 접종을 일시 중단했습니다.

백신 접종 재개의 키를 쥔 유럽의약품청(EMA)의 에머 쿡 청장은 이날 화상 기자회견에서 "백신 접종이

(혈전 등의) 질환을 유발했다는 징후는 없다"라며 "백신의 이익이 부작용의 위험보다 크다"라고 했습니다.

유럽 국가들 입장에서는 안도할 만한 코멘트입니다.

그는 다만 "상세하고 과학적인 평가가 필요하다"며 관련 사례별로 평가를 진행하고 있다고 전했습니다. EMA는

오는 18일 회의를 열고 최종 결론을 내릴 것으로 알려졌습니다.

'잠깐 경제' 카테고리의 다른 글

| 금값 내리자 '골드바'에 줄섰다 (4) | 2021.03.18 |

|---|---|

| 3.18 국제/국내 금값시세, 원.달러 환율 동향, 국제 유가 동향 (0) | 2021.03.18 |

| 3.16 국제/국내 금값시세, 원.달러 환율 동향, 국제유가 동향 (0) | 2021.03.16 |

| 3.15 국제/국내 금값시세, 원.달러 환율동향, 국제 유가 동향 (2) | 2021.03.15 |

| 3.12 국제/국내 금값시세, 원.달러 환율 동향, 국제 유가 동향 (2) | 2021.03.12 |